Quelles sont les conditions pour bénéficier du régime fiscal mauricien en tant qu’investisseur étranger ?

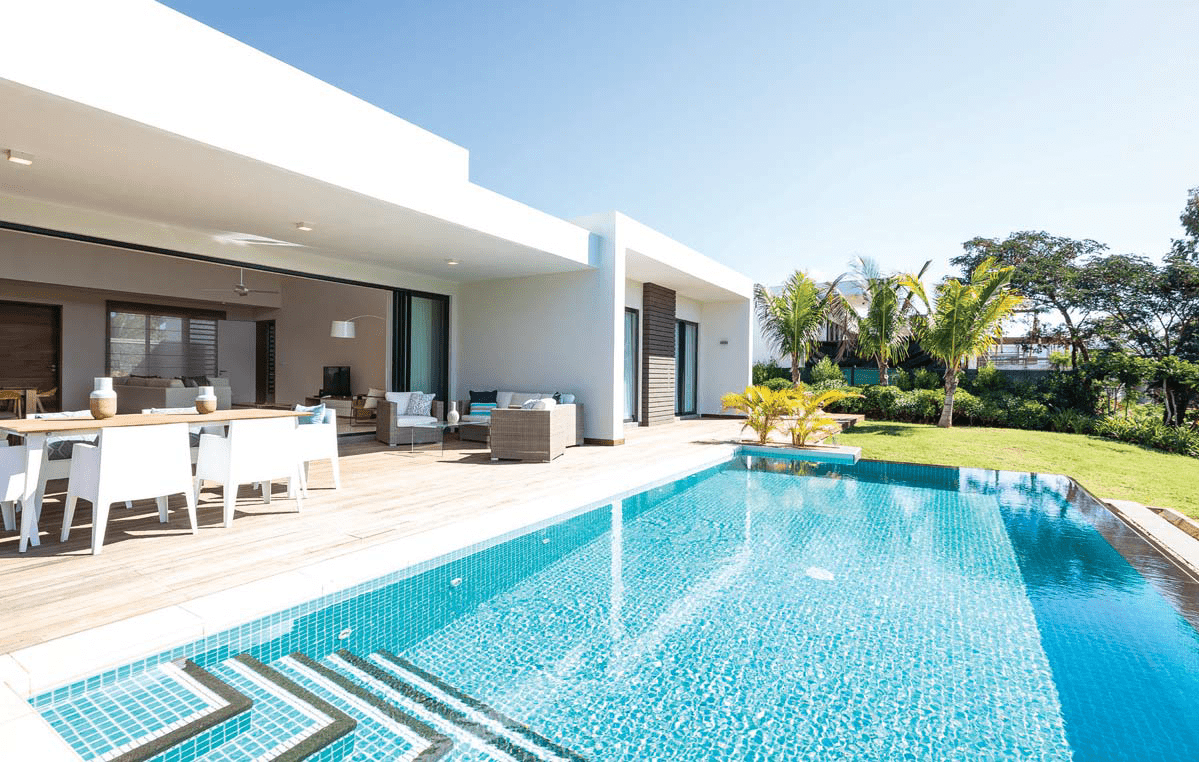

L’île Maurice est un endroit phare en matière de placement immobilier. Grâce à son paysage idyllique et son beau climat, les touristes issus de divers continents se ruent sur l’île. C’est un facteur qui influe positivement sur les investissements locatifs immobiliers. Le régime fiscal du pays est aussi très avantageux. Pour en bénéficier, il faut respecter certaines conditions.

Les avantages du régime fiscal mauricien

Afin de promouvoir l’investissement des ressortissants étrangers sur l’île, les investisseurs peuvent bénéficier divers avantages intéressants en s’y implantant. L’OCDE (Organisation de Coopération et de Développement économique) a même affirmé que le pays est catégorisé parmi les plus vertueux sur tout ce qui concerne la fiscalité. Il s’assure de respecter les accords internationaux signés.

Le régime fiscal mauricien offre plusieurs avantages, à savoir :

- un taux d’imposition de 15% sur les bénéfices des sociétés ;

- un taux d’imposition de 15% sur les revenus personnels (le revenu est imposé à la source) ;

- une exonération fiscale sur les plus-values ;

- une exonération fiscale sur les dividendes ;

- un libre rapatriement des bénéfices, des dividendes ainsi que des capitaux ;

- une exemption des droits de douane concernant les articles importés grâce au port franc.

L’importance de la résidence fiscale

Pour bénéficier de tous les avantages fiscaux, il faut impérativement que l’investisseur ait sa résidence fiscale à l’île Maurice. Il faut distinguer la résidence fiscale et la résidence administrative. En ce qui concerne la résidence administrative, il est assez aisé de l’obtenir. On peut l’acquérir en ayant un permis de travail et de résidence.

Ce privilège est octroyé au travailleur salarié, au travailleur indépendant et aux investisseurs. Cette prérogative est proposée aux investisseurs immobiliers dans le cadre du programme PDS.

Un permis de résidence temporaire permet à son détenteur de vivre sur l’île pour une période de 6 mois en tout dans l’année. Cet avantage ne signifie pas forcément que la résidence fiscale sera automatiquement transférée à l’île Maurice. De ce fait, l’intéressé ne bénéficiera pas forcément des avantages fiscaux du pays.

Les conditions à remplir pour qu’une personne physique ait sa résidence fiscale

Pour bénéficier des avantages fiscaux de l’île Maurice, il faut devenir un résident et y séjourner :

- soit 183 jours cumulés au cours de l’année fiscale ;

- soit 270 jours au cours de l’année fiscale en cours et des deux années précédentes.

Afin de dissiper les conflits potentiels liés à la résidence fiscale, l’intéressé doit justifier que celle-ci soit bien transférée à l’île Maurice. Pour cela, il doit demander un certificat de résidence fiscale (Tax Residence Certificate). Pour l’obtenir, il faut seulement se rendre au service de Mauritius Revenu Authority ou MRA.

Pour les ressortissants français, il faut présenter un certificat de non-résidence en France. Ce document doit être délivré par l’administration fiscale française. Si la personne concernée ne détient pas cette pièce administrative, la MRA ne pourra pas délivrer le certificat de résidence fiscale.